Was, nicht wie – oder warum ESG nicht gleich Impact Investing ist.

Was heißt Impact Investing bzw. wirkungsorientiertes Investieren?

Nachhaltigkeit und Investieren – ein Kombination, deren Bedeutung immer mehr steigt und auf offene Ohren bei Anlegern stößt. Dabei entwickelt sich die nachhaltige Geldanlage immer mehr aus der Nische heraus. Wer heutzutage seinen Beitrag zum Wandel hin zu mehr Nachhaltigkeit leisten will, kann dies zum Einen im eigenen alltäglichen Leben, beispielsweise durch ein verändertes Konsumverhalten oder aber auch durch ein Investment in nachhaltige Industrien und Wirtschaftsbereiche tun. Dabei fällt immer häufiger der Begriff des „Impact Investing“.

Mit einer Geldanlage positive Veränderungen in Gesellschaft und Umwelt zu unterstützen, dabei aber einen Schritt weiter zu gehen, als mit den traditionellen ethischen Investitionen oder ESG-Anlagen – diesen Wunsch haben immer mehr Menschen. Das GIIN definiert Impact Investments als Investitionen in Unternehmen, Organisationen oder Fonds, welche die explizite Absicht haben, neben der Verzinsung des eingesetzten Kapitals eine positive gesellschaftliche und ökologische Wirkung (Impact) zu erzielen. Weiterhin nennt das GIIN vier Merkmale, die das Impact Investing auszeichnen und damit eindeutig von den anderen Investmentansätzen abgrenzen.

An erster Stelle steht die bewusste Generierung (Intentionalität) und Verfolgung eines sozio-ökologischen Impacts. Ein weiteres Grundprinzip ist die Erwirtschaftung einer finanziellen Rendite. Dabei wird mindestens eine Rückzahlung des investierten Kapitals vorausgesetzt. Zudem zeichnet sich Impact Investing durch eine große Bandbreite an Assetklassen und angestrebten Renditen aus.

Ein weiteres wichtiges Kennzeichen von Impact Investing besteht darin, dass sich die Investoren verpflichten, den erzeugten Impact zu messen und zu quantifizieren. Gezielte Investitionen in Unternehmen, die konkrete Lösungen für die dringenden Probleme der Welt finden, etwa gegen den Klimawandel, den Verlust der Biodiversität, Hunger oder unsoziale Arbeitsbedingungen, können langfristig attraktive Erträge bringen.

Das Thema Impact bzw. Messung der Wirkung greift inzwischen auch die Wissenschaft auf. Ein großes Echo hat derzeit ein Gutachten der Professoren Dr. Christian Klein (Kassel) und Dr. Marco Wilkens (Uni Augsburg), das für die Verbraucherzentrale verfasst wurde. Dieses finden Sie hier. Das Thema ist von großer Bedeutung, um „Impact Washing“ zu verhindern und Transparenz zu schaffen.

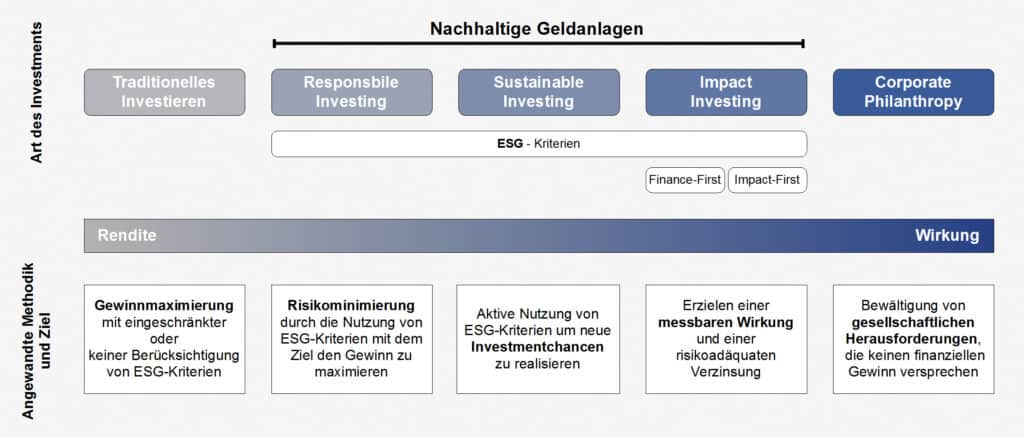

Wir glauben, dass wirkungsorientiertes Investieren (oder Impact Investing) nicht idealistisch, sondern zutiefst pragmatisch ist. Besonders, weil es auch die nicht-finanzielle Rendite messbar macht. Grundlage dafür ist eine Analyse der positiven Wirkungen von Aktivitäten oder Produkten eines Unternehmens im Verhältnis zu den Zielen für Nachhaltige Entwicklung der UN, den 17 SDGs. Die Grafik zeigt die Einordnung des Impact Investing innerhalb des nachhaltigen Investierens.

SDGs – Die Hausaufgaben der Menschheit

Die 17 Ziele für nachhaltige Entwicklung (Sustainable Development Goals, SDGs) sind politische Zielsetzungen der Vereinten Nationen (UN), die der Sicherung einer nachhaltigen Entwicklung auf ökonomischer, sozialer sowie ökologischer Ebene dienen sollen. Diese 17 Ziele folgten auf die Millenniums-Entwicklungsziele (MDGs) und wurden bereits am 25. September 2015 in New York verabschiedet, um am 1. Januar 2016 mit einer Laufzeit von 15 Jahren (bis 2030) in Kraft zu treten.

Der offizielle deutsche Titel lautet Transformation unserer Welt: die Agenda 2030 für nachhaltige Entwicklung. Im Unterschied zu den MDGs, die insbesondere Entwicklungsländern galten, gelten die SDGs für alle Staaten.

Die 17 Oberziele, die in nachfolgender Grafik gezeigt sind, werden noch einmal in 169 Unterziele unterteilt. Man hat darüberhinaus versucht, diese Ziele messbar zu machen. Ohne Quantifizierung kann kein Erfolg und Fortschritt gemessen werden. Details inkl. der Umsetzung in Deutschland finden Sie hier.

Inzwischen sind 8 Jahre und damit die Hälfte bis 2030 vergangen und die UN zieht Zwischenbilanz – Halfway to 2030. Diese globale Bestandsaufnahme (Global Stocktake), die 2023 zum ersten Mal überhaupt stattfindet, bietet eine entscheidende Gelegenheit, den Kurs zu korrigieren. Aber das kann nicht nur eine weitere globale Einschätzung sein, die zeigt, wie weit wir vom Weg abgekommen sind. Der Bestandsaufnahmeprozess sollte auch als globaler Beschleuniger dienen, der die Nationen dazu antreibt, ihre Klimaschutzmaßnahmen zu verstärken und den transformativen Wandel zu verfolgen, der erforderlich ist, um eine kohlenstofffreie, klimaresistente und gerechte Zukunft zu sichern. Erfahren Sie hier mehr. Den 224seitigen Zwischenbericht kann man hier herunterladen.

Quelle: United Nations

Interessante Downloads:

Fortschrittsbericht für Deutschland

2024 SDG Scorecard für Deutschland

Detaillierte Daten pro Ziel (2022)

Detaillierte Daten pro Ziel (2023)

Link zum Bundesministerium für wirtschaftliche Zusammenarbeit und Entwicklung

Und bei Gapminder kann man in einem Quiz sein Wissen zu den SDGs testen. Starten Sie hier.

SDGs – Investitionen in nachhaltige Geldanlagen zur Erreichung dieser Ziele

Aber was hat das mit Geldanlage zu tun? Sehr viel, denn es werden immense finanzielle Mittel benötigt, um diese Nachhaltigkeitsziele der UN zu erreichen. Experten schätzen, dass zur Umsetzung der Ziele bis 2030 pro Jahr zwischen fünf bis sieben Billionen US-Dollar benötigt werden. Diese finanziellen Mittel können und werden nicht nur von Staaten, sondern auch von der Wirtschaft, insbesondere auch der Finanzwirtschaft, zur Verfügung gestellt werden müssen. Unternehmen, die sich dem Thema Nachhaltigkeit verpflichtet fühlen (und sollten) können sich nach vielen dieser Ziele ausrichten und ihre Wirkung (Impact) messen.

Und die globale Finanzwirtschaft, also Investoren wie z.B. Fondsgesellschaften, können nach diesen Unternehmen filtern und in diese das Kapital der Anleger ökologisch verantwortungsvoll investieren. Wir sprechen dann von „Impact Investing„. Es geht nicht mehr um den Ausschluss von Branchen und Firmen, es geht um Branchen, Firmen und Technologien, die in diese „Ziele einer nachhaltigen Wirtschaft“ einzahlen, um eine Verbesserung der Gesamtsituation unter ökologischen Aspekten zu erreichen.

Besonders Ziel 7 (bezahlbare saubere Energie) und Ziel 13 (Maßnahmen zum Klimaschutz) sind sehr einleuchtend, wenn man die aktuelle Debatte zum Thema Klimawandel und den Aktivitäten zahlreicher Gruppen wie „#FridaysForFuture“ etc. verfolgt. Dies war auch beim Weltwirtschaftsforum Anfang 2020 in Davos ein wichtiges Thema.

vividam – SDGs stellen Kern der Investmentphilosophie dar

Und wie stehen wir zu den Nachhaltigkeitszielen der UN? Da wir als vividam beziehungsweise die FiNet Asset Management GmbH auch die UN PRI (Principles of Responsible Investing) unterschrieben haben, fühlen wir uns der Erreichung der 17 Ziele verpflichtet. Hier finden Sie weitere Informationen auf den (englischen) Seiten der PRI. In welche Themen wir investieren, finden Sie hier.

Wir sind uns bewusst, dass es auch Kritik an den SDGs und an deren Messbarkeit gibt, glauben aber dennoch daran und richten unsere Fondsanlagen immer mehr daran aus. Wir berichten seit einiger Zeit auch über die Wirkung von zwei Depots und zeigen, in welche Ziele Du mit vividam investierst. Hier sind wir aber erst am Anfang. Ökonomie und Ökologie – Hand in Hand.