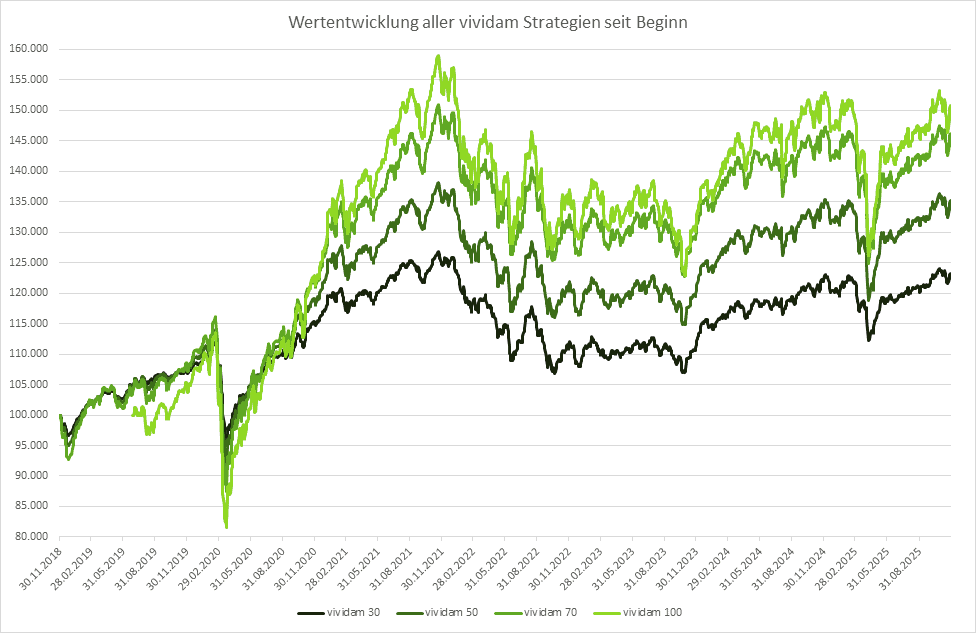

Hier zeigen wir die Wertentwicklung unserer vier Portfolios

Wertentwicklung aller vividam Strategien seit Beginn

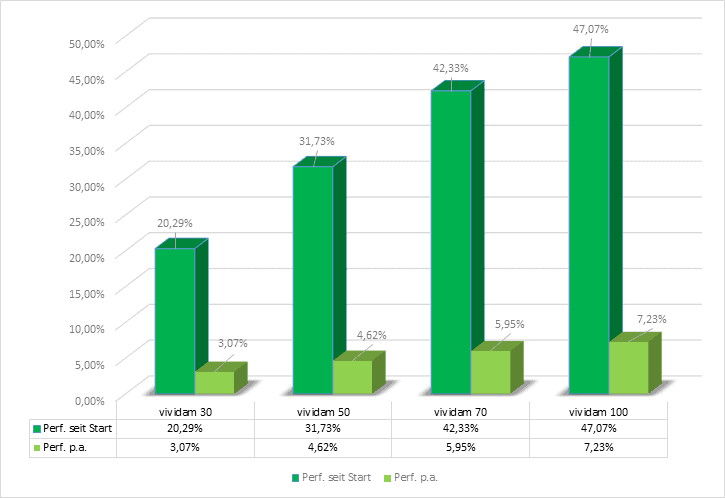

Finale Performance der vier Strategien per 30.11.2025 gem. der BVI-Methode

(vor VV-Gebühren von 1,18%, nach Fondskosten)

| vividam 30 (Zaghaft) | vividam 50 (Gelassen) | vividam 70 (Weitbickend) | vividam 100 (Klippenspringer) | |

| Q1 2025 | -2,53% | -3,77% | -4,60% | -5,55% |

| Q2 2025 | 1,51% | 1,95% | 2,05% | 2,67% |

| Q3 2025 | 2,05% | 2,64% | 3,16% | 3,59% |

| Oktober 2025 | 1,92% | 2,49% | 2,88% | 2,97% |

| November 2025 | -0,42% | -0,55% | -0,54% | -0,86% |

| 2025 | 2,47% | 2,65% | 2,77% | 2,57% |

| Benchmark | 3,82% | 4,90% | 5,89% | 7,18% |

| 12 Monate rollierend | 0,82% | 0,60% | 0,07% | -0,54% |

| 2024 | 3,97% | 5,13% | 4,86% | 6,22% |

| 2023 | 7,19% | 7,45% | 7,29% | 7,01% |

| 2022 | -14,26% | -14,85% | -15,40% | -17,53% |

| 2021 | 7,26% | 12,07% | 18,25% | 22,85% |

| 2020 | 8,44% | 11,84% | 14,60% | 18,96% |

| 2019 | 11,58% | 14,41% | 18,19% | 7,37% |

| seit Start* | 23,26% | 35,22% | 46,27% | 50,85% |

| Wertentwicklung p.a. | 3,02% | 4,39% | 5,57% | 6,59% |

| Volatilität p.a. | 6.30% | 8,70% | 10,60% | 12,40% |

| VaR (Value at Risk) | 1,44% | 2,16% | 2,67% | 3,15% |

| aktueller Verlust vom Hoch (22.11.2021) | -2,34% | -1,48% | -2,34% | -4,09% |

| Maximaler Verlust** | -16,48% | -21,69% | -28,59% | -33,20% |

Die Wertentwicklung in der Vergangenheit stellt keine Garantie für zukünftige Entwicklungen dar. Der Wert der Anlage sowie die Erträge daraus unterliegen Schwankungen. Informationen zu Risiken findest Du hier.

Die „Kennzahlen“ unterhalb der Benchmark werden nur am Monatsende aktualisiert. Die Benchmark besteht aus globalen Aktien in Euro und europäischen Anleihen. So setzt sich beispielsweise bei vividam 30 die Benchmark aus 70% Renten und 30% Aktien zusammen.

* Der Start von vividam 30, 50 und 70 war am 1. Dezember 2018, vividam 100 folgte am 1. Juli 2019.

** Der maximale Verlust (max. Drawdown) bezeichnet den höchsten Wertrückgang – gerechnet vom maximalen Hoch bis zum Tief, den die Strategie seit dem Start von vividam verzeichnete. Er hilft, das zwischenzeitliche Risiko besser einzuschätzen.

Zaghaft

(vividam 30)

Du möchtest anlegen, um mittelfristig eine Rendite über dem Festgeldniveau zu erzielen. Dabei ist eine durchschnittliche Wertentwicklung von 2,0 % pro Jahr nach Kosten zu erwarten.

Gelassen

(vividam 50)

Du möchtest anlegen, um langfristig eine Rendite über dem Geldmarkt und der Inflation zu erzielen. Dabei ist eine durchschnittliche Wertentwicklung von 3,5 % pro Jahr nach Kosten zu erwarten.

Weitblickend

(vividam 70)

Du möchtest anlegen, um langfristig eine höhere aktienmarktähnliche Rendite zu erzielen. Dabei ist eine durchschnittliche Wertentwicklung von 5,0 % pro Jahr nach Kosten zu erwarten.

Klippenspringer

(vividam 100)

Dir geht es bei der nachhaltigen Geldanlage nur um eines: die höchstmöglichen Chancen zu ergreifen. Dabei ist eine durchschnittliche Wertentwicklung von 6,5% pro Jahr nach Kosten zu erwarten.

Unser monatlicher Marktkommentar

Seit dem Start von vividam im Dezember 2018 können wir nun auf fast 7 Jahre echte Wertentwicklung zurückschauen – mit einigen Ups und Downs. Und am 1. Juli 2025 feierte unsere vierte und jüngste Strategie – der Klippenspringer – ebenfalls seinen 6. Geburtstag.

Der Nukleus von vividam in Form einer „analogen“, ausgewogenen ökologisch-ethischen Fonds-Vermögensverwaltung mit einer Aktienfondsquote von 50 % besteht bereits seit knapp 9 Jahren. Daher verweisen wir für eine längere Historie gerne auf das Factsheet dieser Strategie ab 2016. Dort sieht man, dass „Nachhaltigkeit“ auch schon in der Vergangenheit nicht immer en vogue war. Das wird auch in Zukunft so sein ….

Kommentar für den Oktober 2025 – COP30 in Belem in Sicht

Der Handelskonflikt zwischen den USA und China war auch im Oktober eines der zentralen Themen. Trotz des Treffens zwischen Trump und Xi am Rande des ASEAN Treffens in Seoul herrscht noch keine endgültige Klarheit – und zwischen Deutschland und China ist die Lage weiter angespannt. Die Absage des geplanten Besuchs des deutschen Außenministers in Peking macht das deutlich.

Unabhängig von der Geopolitik treiben die großen Tech-Giganten Ihre Investition in KI voran. Dies honorieren die Märkte mit neuen Höchstständen. Nvidia hat inzwischen eine Marktkapitalisierung von mehr als 5 Billionen US-Dollar überschritten. Allerdings muss man hier schauen, wie lange das „zirkulare Modell“ zwischen OpenAI, Nvidia, AMD, Microsoft & Co. funktioniert. Denn diese investieren gegenseitig Milliarden in ihre Produkte und Dienstleistungen. Wie lange trägt die KI-Euphorie, bevor aus gegenseitiger Finanzierung die nächste Blase wird und wie Dominosteine umfallen?

Auch die Zinssenkung der US Notenbank FED um 0,25 % am 29. Oktober half den Märkten. Die EZB hat erwartungsgemäß die Zinsen nicht verändert. So stieg der Weltaktienindex in Euro um 3,84 % und liegt nun auf Jahressicht mit 7,47 % im Plus (in US-Dollar sind es 18,41 %). Der US-Dollar konnte sich im Oktober etwas erholen und Gold legte nach dem Erreichen eines neuen Allzeithochs bitte Oktober bei rund 4.400 US-Dollar den Rückwärtsgang ein. Macht der „Debasement Trade“ jetzt eine Pause?

Interessanterweise hat der inzwischen längste Government Shutdown in der Geschichte der USA (noch) keine großen Auswirkungen. Allerdings werden dadurch keine oder wenige Wirtschaftsdaten veröffentlicht, was die Arbeit der US-Notenbank erschwert und man im „Dunkeln stochert“. Dennoch gehen viele von einer weiteren Zinssenkung im Dezember aus.

Neues aus dem Bereich „Nachhaltigkeit“

In wenigen Tagen kommen vom 11. bis 22. November im brasilianischen Belém Staats- und Regierungschefs, Wissenschaftler und Klimaaktivisten zur COP30 zusammen. Die UN-Klimakonferenz ist die wichtigste Veranstaltung des Jahres – und 10 Jahre nach der Einigung auf das Pariser Abkommens sehr wichtig. Und bereits heute treffen sich dort Dutzende Staats- und Regierungschefs. Auch Friedrich Merz hat den zehnstündigen Flug auf sich genommen, was überraschen mag, ist der Bundeskanzler bislang doch nicht gerade mit klimapolitischem Engagement aufgefallen. Bleibt also zu hoffen, dass der Klimaschutz nun politisch und medial wieder in den Vordergrund rückt.

Im Vorfeld haben die EU-Staaten monatelang um ein neues Zwischenziel auf dem Weg zur Klimaneutralität bis 2050 gerungen. Kurz vor Beginn der COP30 konnten sich die EU-Umweltminister doch noch einigen – allerdings bauten sie die Hintertür ein, einen Teil der Emissionen über Zertifikate aus Nicht-EU-Ländern auszugleichen.

Ein Schwerpunkt der diesjährigen Weltklimakonferenz wird neben der Umsetzung nationaler Klimaschutzpläne auch die Frage sein, wie und von wem Klimaschutzmaßnahmen finanziert werden sollen. Zudem soll der Einstieg in den Emissionshandel für Verkehr und Heizen (ETS2) um ein Jahr verschoben werden. Die dafür nötigen Brennstoffe sollen nun erst ab 2028 in das Handelssystem mit Treibhausgas-Zertifikaten einbezogen werden. Besser aufgeschoben als abgeschafft! Weitere Schwerpunkte sind die Anpassung an die Klimakrise und der Schutz von Wäldern, etwa durch den geplanten „Tropical Forest Forever Fund“.

Außerdem darf nicht unerwähnt bleiben, dass die bereits in einem vorherigen Monatskommentar erwähnten Omnibus-Verhandlungen bzw. eine Abstimmung vorerst gescheitert ist.

Kommentar für den September 2025 – Und die FED senkt doch …

Der „gefürchtete“ September war von steigenden Aktienkursen geprägt. Der Weltaktienindex in Euro stieg um 2,82 % und liegt nun auf Jahressicht mit 3,49 % im Plus (in US-Dollar sind es 16,15%). Geholfen hat dabei das Zusammenspiel aus rückläufigen Zinsen und soliden Wirtschaftsdaten in den USA. So hat die US-Notenbank FED nun doch den Leitzins um 25 Basispunkte (0,25 %) reduziert und weitere Zinssenkungen in Aussicht gestellt. Nachdem die US-Arbeitsmarktdaten in den Vormonaten etwas zur Schwäche tendierten, reagierte der Markt mit Erleichterung auf die jüngsten Wirtschaftsdaten. Die US-Verbraucher konsumieren unverändert viel und stützen die Wirtschaft. Andererseits bleibt die Inflation weiterhin hartnäckig und steigt sowohl in den USA als auch in Europa leicht an. In den USA liegen die Verbraucherpreise bei 2,9 %.

Für Unsicherheit sorgen immer wieder die Attacken von Präsident Trump gegen die Unabhängigkeit der US-Notenbank FED und das politische und gesellschaftlich Amerika. Die USA sind zutiefst gespalten. Auch deswegen stieg Gold deutlich im September auf neue Hochs. Des Weiteren verhängte Trump via Social Media Zölle von 100 % auf Pharmaimporte, um dann aber teilweise zurück zu rudern, denn die EU sei ausgenommen und es gelten die „normalen Zölle von 15 %“.

In diesem Umfeld konnten alle vier Strategien leicht zwischen 0,48 % und 0,66 % zulegen (siehe Tabelle). Damit liegen alle Strategien auf Jahressicht wieder leicht im Plus.

Neues aus dem Bereich „Nachhaltigkeit“

Vor 10 Jahren, am 25. September 2015, wurde die Agenda 2030 mit ihren 17 Zielen für nachhaltige Entwicklung (Sustainable Development Goals, SDGs) von allen 193 Staaten der Vereinten Nationen angenommen – ein Meilenstein! Doch die Corona-Pandemie, der völkerrechtswidrige Angriff Russlands auf die Ukraine und die fortschreitende ökologische Dreifachkrise aus Klimawandel, Biodiversitätsverlust und Umweltverschmutzung haben die internationale Gemeinschaft bei der Erreichung der globalen Entwicklungsziele zurückgeworfen. Auch die steigende Schuldenlast vieler Länder bremst die nachhaltige Entwicklung. Es bleiben also nur noch 5 Jahre bis zur Erreichung. Den aktuellen Stand der Erreichung etc. kann man pro Land hier einsehen Sustainable Development Report 2025.

Auch gab es am 24. September einen neuen Bericht zu den Planetaren Grenzen vom Planetary Boundaries Science Lab am Potsdam-Institut für Klimafolgenforschung (PIK). Mittlerweile sind sieben der neun kritischen Belastungsgrenzen des Erdsystems überschritten – eine mehr als im Vorjahr. Hier finden Sie alle Details.

Kommentar für den August 2025 – Trump vs. US-Notenbank

Trotz des eigentlich ruhigen Sommers bleibt es interessant an den Finanzmärkten und vor allem in der Politik. So feuerte US-Präsident Donald Trump Anfang des Monats die Statistikchefin, nachdem die Behörde die US-Arbeitsmarktzahlen der Vormonate deutlich nach unten revidierte. Ein „schwacher“ Arbeitsmarkt passt nicht in das Bild eines Donald Trump. Auch entließ er die Notenbankerin Lisa Cook und eskaliert im Streit mit der Notenbank Fed und Jerome Powell, dessen Tage gezählt sind. Allerdings ist Trump mit der Entlassung vorerst vor Gericht gescheitert. Dennoch zerstört er damit die Unabhängigkeit und das Vertrauen in die Notenbank Fed, was sich in einem schwachen US-Dollar und steigenden Zinsen niederschlägt. Gold profitierte davon und stieg auf neue Höchststände über 3.500 US-Dollar.

Das unsägliche Treffen von Donald Trump mit Präsident Putin in Alaska bedarf keines Kommentars. Ein „Frieden“ und ein Treffen zwischen Putin und Selenskyj sind meilenweit entfernt. Wenig beachtet wurde die Brandrede von Draghi Rede am 22.8. zur Lage Europas. Diese ist lesenswert.

Trotz der weiterhin großen Probleme in der Welt stiegen die meisten Aktienindizes im August. Die Gewinne bei globalen Aktien – MSCI Welt plus 2,49 % – wurden allerdings durch den nachgebenden US-Dollar von -2,36 % nahezu aufgezehrt. Staatsanleihen auf der anderen Seite sind global unter Druck. In den USA, Europa (vor allem Frankreich) und Japan steigen die Zinsen „am langen Ende“, also ab 10 Jahren Laufzeit. So liegen die Zinsen in Japan bei über 3 % und so hoch wie noch nie!

Von wenigen beachtet legten chinesische Aktien im August deutlich zu. Generell sind Aktien aus den Schwellenmärkten momentan im Aufwind. Der schwache US-Dollar hilft diesen Ländern.

In diesem leicht positiven Umfeld konnten alle vier Strategien leicht zwischen 0,10 % und 0,27 % zulegen (siehe Tabelle). Damit liegen vividam 30 und 50 auf Jahressicht wieder leicht im Plus.

Neues aus dem Bereich „Nachhaltigkeit“

Leider gab es wenig erfreuliches im August. Das UN-Plastikabkommen, das in Genf verhandelt wurde, ist vorerst gescheitert. EU-Umweltkommissarin Jessika Roswall erklärte, dass sich die Delegationen aus mehr als 180 Ländern nicht auf einen weitreichenden Vertrag geeinigt hätten. Sie zeigte sich enttäuscht über das zehntägige ergebnislose Ringen. „Genf hat nicht das Abkommen gebracht, das wir brauchen, um Plastikverschmutzung weltweit einzudämmen“, sagte Umwelt-Staatssekretär Jochen Flasbarth am Verhandlungsort. Das ist enttäuschend.“ Die Interessen der verhandelnden Staaten lägen noch immer weit auseinander. Es lohne sich aber, weiter zu verhandeln. Vor allem die „fossilen Staaten“ haben blockiert. Hier kann man eine Zusammenfassung lesen.

Und dann hat eine weitere Meldung des PIK (Potsdam-Institut für Klimafolgenforschung) aufhorchen lassen. Es geht um den AMOC – die Atlantische Umwälzströmung. In Szenarien mit hohen Treibhausgasemissionen könnte die Atlantische Meridionale Umwälzströmung (AMOC) – ein zentrales System von Meeresströmungen, zu dem auch der Golfstrom gehört – nach dem Jahr 2100 zusammenbrechen. Ein solcher Kollaps würde den nordwärts gerichteten Wärmetransport des atlantischen Ozeans unterbrechen. Er würde zu stärkerer Trockenheit im Sommer führen sowie zu extremen Wintern in Nordwesteuropa und zu Verschiebungen der tropischen Regenzonen. Hier finden Sie mehr.

Kommentar für den Juli 2025 – Wir haben einen Deal!

Was lange währt, wird endlich gut? Wir haben einen „Deal“! Ob dieser Deal, den Ursula von der Leyen in Schottland mit US-Präsident Donald Trump ausgehandelt hat, allerdings wirklich gut ist, sei dahingestellt – es ist eher ein Kniefall der EU vor Trump. Die USA belegen Waren aus der EU ab dem 7. August mit 15 %, umgekehrt sind es 0 %! Auf deutschen Stahl und deutsches Aluminium bleibt es bei 50 %! Gleichzeitig muss die EU für 750 Milliarden US-Dollar Flüssiggas (LNG) aus den USA kaufen und 600 Milliarden in den USA investieren. „Geisteskrank dies als Deal zu verkaufen, Europa kapituliert“, so ein Zitat. Aber dennoch besteht die Hoffnung, dass nun etwas Ruhe einkehrt und damit Planungssicherheit für Unternehmen. Der „One Big Beautyful Bill“, den Trump am 4. Juli verabschiedete, gerät dabei fast in Vergessenheit. Im Mittelpunkt des Gesetzes stehen dauerhafte Steuersenkungen aus dem Tax Cuts and Jobs Act von 2017 (TCJA), die ursprünglich 2025 auslaufen sollten, nunmehr aber dauerhaft verlängert worden sind. Hier mehr dazu.

Von Seiten der Notenbanken gab es wie fast erwartet keine Änderungen im Juli. Sowohl die EZB als auch die US-amerikanische Fed hielten die Zinsen unverändert und warten ab. Sehr zum Leidwesen von Donald Trump, der unverändert Druck auf Notenbankpräsident Jerome Powell ausübt und damit das Vertrauen in die US-Notenbank untergräbt.

Der zweite Treiber für Aktien in den USA war erneut das Thema Künstliche Intelligenz (KI). Die großen US-Technologiegiganten Microsoft, Alphabet und Meta bestätigten eine weiter hohe Nachfrage nach Ihren KI-Lösungen. Und Nvidia hat inzwischen als erstes Unternehmen der Welt eine Börsenkapitalisierung von mehr als 4 Billionen US-Dollar erreicht. Allerdings darf man nicht aus den Augen verlieren, dass die Bewertungen weiterhin extrem hoch sind.

Da Europa vermutlich der Verlierer im Zollstreit ist, entwickelten sich US-amerikanische Aktien auch im Juli besser als europäische Titel. Der S&P 500 stieg in US-Dollar um 2,17 %, der Nasdaq 100 um 2,38 %. Europäische Aktien gemessen am Euro Stoxx 50 stiegen leicht um 0,31 %, der Dax um 0,65 %. Dennoch liegt Europa auf Jahressicht weiter vor den USA. Der „globale“ MSCI World in US-Dollar stieg um 1,23 %. Großer Profiteur des Zoll-Deals war der US-Dollar, der nach seinen Verlusten in den Wochen zuvor im Juli um 3,15 % zulegte. Die Rentenmärkte kommen weiterhin nicht vom Fleck und besonders in den USA belasten Trumps Attacken auf die Notenbank und die anziehende Inflation durch die Zölle, die sich langsam in höheren Preisen bemerkbar machen.

In diesem positiven Umfeld haben die vier Strategien den Monat Juli mit einem Plus zwischen 1,44 % und 2,65 % abgeschlossen (siehe Tabelle). Damit liegen vividam 30 und 50 auf Jahressicht wieder leicht im Plus.

Neues aus dem Bereich „Nachhaltigkeit“

UN-Gericht erklärt Klimaschutz zum Menschenrecht – Der Inselstaat Vanuatu ist besonders von den Folgen des Klimawandels betroffen. Er bittet beim Internationalen Gerichtshof um Stellungnahme zu den Pflichten von Staaten. Nun liegt ein 500-seitiges Gutachten vor. Es stärkt die Rechte der kleinen Inseln und nimmt Regierungen weltweit in die Pflicht. Der Internationale Gerichtshof (IGH) in Den Haag hat den Weg für mögliche Entschädigungszahlungen durch Staaten freigemacht, die sich nicht an Verpflichtungen zur Bekämpfung des Klimawandels halten. Staaten, die ihren Klimaschutzverpflichtungen nicht nachkommen, begehen „eine völkerrechtswidrige Handlung“, wie das oberste UN-Gericht in einem als historisch geltenden Gutachten zum Klimawandel erklärte. Unter bestimmten Bedingungen ergäben sich daraus „rechtliche Konsequenzen“ wie Entschädigungszahlungen gegenüber geschädigten Staaten, sagte Gerichtspräsident Yuji Iwasawa. Mehr auch hier.

Trotz des Urteils kann man aber feststellen, dass das Thema „Nachhaltigkeit“ bzw. „Klima“ sowohl in den USA, aber auch in der EU und Deutschland aktuell eine immer geringere Rolle spielt.

Kommentar für den Juni 2025 – Offener Krieg zwischen Israel und dem Iran

Lange wurde der „Krieg“ zwischen den beiden Staaten verdeckt geführt. Mit dem Präventivschlag Israels auf die iranischen Atomanlagen und Militärs ist dies nun zu Ende. Die Lage ist eskaliert und wird nun offen geführt. Wenige Tage nach der verfrühten Abreise Trumps vom G7-Gipfel aus Kanada setzte das US-Militär erstmals während der Operation „Midnight Hammer“ die bunkerbrechende Bombe GBU-57 gegen die Nukleareinrichtungen Irans ein. Ob diese Geheimoperation wirklich wie anfänglich dargestellt der große Erfolg war, den US-Präsident Donald Trump verkündete, wird man sehen. Hier widerspricht man sich selbst intern.

Aus Furcht vor einem Flächenbrand im Nahen Osten und einer möglichen Blockade der Straße von Hormus stieg der Ölpreis kurz kräftig an. Nach dem „Gegenschlag“ Irans beruhigte sich die Lage aber erstaunlich schnell wieder und ein Waffenstillstand wurde vereinbart.

Abgesehen von der Geopolitik standen die Notenbanken erneut im Fokus. Während die europäische EZB die Zinsen erneut um 0,25 % auf 2,00 % senkte, hält die US-Notenbank FED zum Ärger Trumps die Zinsen stabil. Inzwischen wird sogar schon über einen „Schattennotenbanker“ spekuliert, der im Mai 2026 auf Jerome Powell folgen soll. All das strapaziert derzeit das Vertrauen in die USA und lässt den US-Dollar fallen (-13,85 % in 2025) während auf der anderen Seite Gold als sicherer Hafen gesucht wird (+25,86 % in 2025) und inzwischen die „Währung“ Nummer 2 nach dem US-Dollar ist.

Gleichzeitig gab es im Juni positive Signale aus des USA, dass eine Verschärfung von Zöllen und Handelsstreitigkeiten kurzfristig abgewendet werden kann. Die von den USA gesetzte Frist bis zur Einführung erhöhter Strafzölle gegen die EU etc. am 9. Juli wird wohl nach Aussagen einiger Beobachter nicht wirksam werden. Es zeichnet sich ab, dass es zu vorläufigen Vereinbarungen im Handelsstreit kommen kann, die den Weg für weitere Verhandlungen frei machen. Aber das sind Vermutungen und bei Trump weiß man nie … Es bleibt aber wahrscheinlich, dass das Niveau von US-Zöllen im Zuge dieser Vereinbarungen höher liegen wird als zu Jahresbeginn. Das vorübergehende Zollniveau dürfte für die Gesamtwirtschaft verkraftbar sein, aber dennoch leicht inflationsfördernd wirken.

Und wie haben die Aktienmärkte reagiert? Nach langer Zeit waren US-amerikanische Aktien im Juni wieder stärker als europäische Titel. Der S&P 500 stieg in US-Dollar um 4,96 %. Der Anstieg in den USA war vor allem von US-Technologietiteln getrieben, die erneut von der Wachstumsfantasie zum Thema Künstlicher Intelligenz (KI) profitierten. So stieg der Nasdaq 100 sogar um 5,82 %. Es kristallisieren sich immer mehr Anwendungen für KI heraus und die Investitionen in den Bereich sind aktuell ungebrochen. Europäische Aktien gemessen am Euro Stoxx 50 gaben sogar um -1,18 % nach, der Dax um -0,37%. Dennoch liegt Europa auf Jahressicht deutlich vor den USA. Der „globale“ MSCI World in US-Dollar stieg um 4,22 %. Das Jahresplus beträgt somit nach den ersten sechs Monaten 8,59%. In Euro liegt der Weltaktienindex allerdings mit -3,43 % im Minus.

Zu Allerletzt noch eine Randbemerkung zu Donald Trump und Elon Musk – diese „Freundschaft“ scheint endgültig vorbei zu sein. Wie dieser „Rosenkrieg“ weitergeht, werden wir verfolgen.

In diesem Umfeld haben die vier Strategien nach einem kurzen Rücksetzer den Monat Juni zwischen unverändert und plus 0,16 % abgeschlossen (siehe Tabelle). Und noch eine Anmerkung: grundsätzlich reagieren wir auf solche Ereignisse wie Kriege etc. nicht und bleiben unserer langfristig ausgerichteten, nachhaltigen Strategie treu.

Neues aus dem Bereich „Nachhaltigkeit“

Die Vereinten Nationen haben vom 9. bis 13. Juni auf der UN-Ozeankonferenz in Nizza über mögliche Lösungen beraten, wie sie die Meere schützen können – und den „Meeresaktionsplans von Nizza“ zu ambitioniertem Meeresschutz verabschiedet. Das Echo nach dem Ende ist zweigeteilt. Die einen sehen die Konferenz als Erfolg, die anderen als Enttäuschung. Mehr kann man z.B. hier erfahren.

Allgemein kann man aber feststellen, dass das Thema „Nachhaltigkeit“ bzw. „Klima“ sowohl in den USA, aber auch in der EU und Deutschland eine immer geringere Rolle spielt. So stellte die EU am 20. Juni die „Green Claims Initiative“ auf den Prüfstand und zog einen Rückzug in Erwägung.

Kommentar für den Mai 2025 – Vertrauen, Vertrauen, Vertrauen ….

Nach der Beruhigung auf der „Tariffront“ haben sich die internationalen Aktienmärkte im Mai deutlich erholt. Der MSCI Welt in Euro legte um 6,06 % zu. Auf Jahressicht liegt das Minus aber immer noch bei -4,28 %. Auch der Dax erholte sich um 6,67 % – und das trotz der historischen „Kanzlerwahl“ am 6. Mai, bei der Friedrich Merz erst im zweiten Anlauf gewählt wurde.

Sorgen bereitet aber seit einiger Zeit der US-amerikanische Rentenmarkt. Die Renditen für 10jährige US-Staatsanleihen liegen über 4,40 % und damit so hoch wie seit der Finanzkrise 2008 nicht mehr. Auch die US-Ratingagentur Moodys sieht die Verschuldung immer kritischer und hat das Rating am 16. Mai von Aaa auf Aa1 gesenkt und den Ausblick ebenfalls gesenkt – ein deutlicher Warnschuss! Aber auch in Japan steigen die Zinsen deutlich an. Das sollte man nicht aus den Augen verlieren.

Wie es an den Märkten weitergeht, wird hauptsächlich von der Tarifpolitik Trumps bestimmt. Gibt es Deals mit China, der EU, …? Mit China gab es zumindest bei Gesprächen am 12. Mai in Genf Annäherungen. Die Volatilität wird somit erhöht bleiben, aber die Märkte scheinen sich daran zu gewöhnen – vorerst. Ob Trump das Vertrauen in die USA zurückgewinnt, bleibt die große und vielleicht wichtigste Frage – und damit verbunden, ob die Vorherrschaft Amerikas, der so genannte „US-Exzeptionalismus“ zu Ende geht.

Auch die weiterhin festgefahrenen „Friedensgespräche“ zwischen Russland und der Ukraine sind weiter eine latente Belastung für die Staatengemeinschaft. Dass der russische Präsident Putin zu direkten Gesprächen nach Istanbul kommt, war eher Wunschdenken und zeigt ungeschminkt seine Absichten – Frieden nur nach seinen Vorstellungen. Und das hin und her Donald Trumps ist kontraproduktiv. Aber offensichtlich scheint die Geduld hier ein Ende zu haben. Härtere Sanktionen, vor allem der USA, könnten kommen ….

Aber nun zu unseren vier Strategien, die von der Erholung der Märkte profitierten und zwischen 2,58 % und 5,35 % zulegten (siehe Tabelle). Seit einigen Monaten bewegen wir uns damit mehr oder weniger im Gleichschritt mit den jeweiligen Benchmarks – trotz des Gegenwinds, den „Nachhaltigkeit“ aktuell aus den USA, aber auch aus Europa erfährt.

Neues aus dem Bereich „Nachhaltigkeit“

Am 21. Mai traten für das nachhaltige Investieren neue Regeln in Kraft – es sind die ESMA-Leitlinien zu Fondsnamen, die ESG- oder nachhaltigkeitsbezogene Begriffe im Fondsnamen verwenden. Ziel der neuen ESMA-Regeln ist es, irreführende Nachhaltigkeitsangaben in den Namen von Fonds zu verhindern und damit das Risiko von „Greenwashing“ zu vermeiden. Dazu gehören konkret Begriffe wie „ESG”, nachhaltig, Klima, sozial „sustainable“, „green“ oder „impact“. Fonds, die solche Begriffe verwenden, müssen nun gemäß den neuen Namensleitlinien Geldanlagen bei bestimmten Kohle-, Öl- und Gasunternehmen ausschließen. Weitere Infos findet man hier.

Für alle, die ihr Geld nachhaltig in Wertpapieren anlegen möchten, sind das gute Nachrichten und ein Schritt in die richtige Richtung. Viele Fonds, vor allem ETFs, haben im Vorfeld den Namen geändert oder ihre Anlagepolitik angepasst. Aber das Thema Rüstung in nachhaltigen Fonds ist damit nicht gelöst …

Des Weiteren hat am 28. Mai einer der spektakulärsten Klimahaftungsprozesse ein ebenso spektakuläres Ende gefunden: Das OLG Hamm hat die Klimaklage gegen RWE abgewiesen – und gleichzeitig klargestellt, dass Großemittenten grundsätzlich für Klimaschäden zivilrechtlich haftbar gemacht werden können. Das Urteil dürfte damit auf einen Fall von „success without victory“ hinauslaufen: Obwohl es kurzfristig eine Niederlage für den Kläger bedeutet, hält es für künftige Klimahaftungsklagen wertvolle Lektionen bereit. Mehr zum Hintergrund usw. hier.

Kommentar für den April 2025 – Zölle, Zölle, Zölle …

Der April begann mit einem Paukenschlag am „Liberation Day“, als US-Präsident Trump seine „reziproken“ Zölle gegen die gesamte Welt vorstellte und die Finanzmärkte ins Chaos versetzte. Aktien, der US-Dollar und sogar sichere US-Staatsanleihen fielen teils „crashartig“. Es war der stärkste Einbruch seit dem Corona-Crash im März 2020. In der Spitze fiel der S&P 500 in US-Dollar um rund -12 %. Nur Gold war der Fels in der Brandung und erreichte neue Allzeithochs. Die Angst war entsprechend groß. Das kann man u.a. an diesem Indikator, dem Fear & Greed Index, ablesen.

Sein Rundumschlag gegen die gesamte Welt untergräbt das Vertrauen in die USA und in die Stabilität des Finanzsystems. Trotz einer Aussetzung der Zölle um 90 Tage nur wenige Tage später leidet das Vertrauen und lässt sich nicht so schnell wieder herstellen. Es kommen nun viele Fragen auf uns zu, auf die wir Antworten benötigen. Wie wahrscheinlich ist eine Rezession in den USA – wenn die Zölle so kommen? Werden Zölle zu vorübergehender oder länger anhaltender Inflation führen? Und ist der Boom um Künstliche Intelligenz noch in Takt?

Neben den Zöllen Trumps war der Tod von Papst Franziskus am Ostermontag das Thema. Und überraschenderweise kam es während der Beisetzung u.U. zu einem historischen, 15 minütigen Gespräch unter vier Augen zwischen Trump und Selenskyj im Petersdom. Wie werden sehen, wie die Verhandlungen über einen Frieden in der Ukraine weitergehen.

Aber nun zu den Märkten. Trump setzte vor allem US-Aktien in den ersten Apriltagen unter Druck, erholten sich dann aber ab dem 9. April teils deutlich. Der S&P 500 in US-Dollar gab um -0,76 % nach. Gleichzeitig verlor der US-Dollar gegen den Euro erneut um -4,73 % – fast 9 % in nur zwei Monaten! Der deutsche DAX schlug sich weiterhin wacker und legte um 1,50 % zu. Der globale Weltaktienindex MSCI World in US-Dollar legte leicht um 0,74 % zu, aber in Euro steht ein Verlust von -4,13 % zu Buche.

Anleihen in Deutschland erholten sich wieder etwas und der RexP legte um 1,41 % zu, der europäische iBoxx Overall sogar um 1,65 %. US-amerikanische Zinsen stiegen hingegen und verloren ihren Status als sicheren Hafen. Ausländische Notenbanken (Japan, China, …) trennen sich von US-Treasuries und schichten um. Hier kommt ein großes Problem auf die USA zu, da die Verschuldung immer weiter steigt. Der große Profiteur war Gold mit einem Plus von 5,28 % in US-Dollar während Erdöl um über -18 % einbrach!

Aber nun zu unseren vier Strategien, die vom negativen Umfeld beeinflusst wurden und zwischen -1,04 % und -2,70 % nachgaben (siehe Tabelle). Die zwischenzeitlichen Verluste waren deutlich größer.

Trotz der Underperformance in den letzten drei Jahren liegen wir mit der Wertentwicklung seit Start vor mehr als 6 Jahren aktuell etwas unter Plan. Man benötigt „nur“ einen langen Atem und sollte den von uns vorgeschlagenen Anlagehorizont beherzigen. Jetzt ist vor allem die Zeit der Sparpläne – und ggfs. Nachkäufe.

Neues aus dem Bereich „Nachhaltigkeit“

Der Blackout in Spanien am 29. April hat uns vor Augen geführt, wie wichtig die Infrastruktur ist. Obwohl die Untersuchungen noch andauern, führt eine Theorie den Stromausfall auf ein seltenes atmosphärisches Phänomen zurück, möglicherweise eine plötzliche Erwärmung der Stratosphäre oder eine geomagnetische Störung. Diese Ereignisse können Vibrationen oder Druckwellen entlang der Übertragungsleitungen verursachen und Sicherheitsabschaltungen auslösen. Andere Experten sind jedoch weiterhin vorsichtig, den Ausfall allein auf dieses Phänomen zurückzuführen. Weitere Faktoren im Zusammenhang mit dem Netzmanagement, Infrastrukturschwächen und der Betriebsbereitschaft werden ebenfalls untersucht.

Waren erneuerbare Energiequellen schuld?

Kritiker, die die aggressive Förderung erneuerbarer Energien durch die EU beschuldigen, liegen wahrscheinlich falsch. Die Struktur des Netzes könnte jedoch zur Anfälligkeit während des Ausfalls beigetragen haben. Erneuerbare Energiequellen erzeugen derzeit mehr als die Hälfte des spanischen Stroms, vor 15 Jahren war es noch ein Viertel. Im Gegensatz zu konventionellen fossilen Brennstoffen oder Kernkraftwerken verfügen erneuerbare Energien nicht über die Rotationsträgheit, einen kritischen Stabilisierungsfaktor bei Netzstörungen. Dieses Fehlen bedeutet, dass Netze, die stark von erneuerbaren Energien abhängig sind, robuste Batteriespeicher, Schnellreaktionsmechanismen und andere Stabilisierungssysteme benötigen. Spanien hat die Stromerzeugung aus erneuerbaren Energien rasch ausgebaut, hinkt jedoch beim Ausbau seiner Übertragungs- und Verteilungsinfrastruktur deutlich hinterher. Dieses Ungleichgewicht zwischen dem Einsatz erneuerbarer Energien und der Netzbereitschaft erhöhte die Anfälligkeit des Systems während des jüngsten Stromausfalls.

Kommentar für den März 2025 – Whatever it takes (Friedrich Merz)

„Whatever it takes“ – Friedrich Merz hat sich am 5. März zu einer Kehrtwende entschieden. Neue Schulden sollen die Vorhaben bei Verteidigung (quasi unlimitiert) und Infrastruktur (500 Mrd. EUR) finanzieren. Der deutsche Zinsmarkt quittierte dies mit einem gleichfalls extremen Zinsanstieg – 10jährige Anleihen sprangen um etwa 0,5 % bis knapp 3 %. Auch die sechste Zinssenkung der EZB am Folgetag um 0,25 % auf 2,5 % half wenig, um die Zinsen wieder nach unten zu bringen.

Das Zitat stammt aber eigentlich von Mario Draghi, oder doch nicht? Whatever it takes (zu dt. etwa „Alles Notwendige“, „Was auch immer nötig ist“) ist eine Phrase, die auf eine Rede von Mario Draghi, dem damaligen Chef der Europäischen Zentralbank (EZB), zurückgeht und seitdem in unterschiedlichen Kontexten verwendet wurde. Erstmals fand die Phrase fünf Jahre bevor Draghi sie zum geflügelten Wort machte in dem Film „Von Löwen und Lämmern“ (Regie: Robert Redford) in einem vergleichbaren Kontext Verwendung und wurde in einer kurzen Sequenz (1:04:34-36) für zwei Sekunden leinwandfüllend als Quintessenz eines Gesprächs der von Meryl Streep gespielten Journalistin Janine Roth mit dem fiktiven republikanischen Senator Jasper Irving (Tom Cruise) vom Notizblock der Journalistin visualisiert. Als eigentlicher Urheber der Phrase wäre damit der Autor des Drehbuchs zu dem Film Matthew Michael Carnahan zu bezeichnen. Mit Draghi wurde es zu einer Art politischem Schlagwort, um zu betonen, dass in einer Krise alles Mögliche getan wird, um diese einzudämmen. In diesem Zusammenhang verwendete Draghi auch Begriffe wie Bazooka oder Dicke Bertha.

Was in den Tagen danach bis zur historischen Bundestagssitzung am 18. März geschah, ist hinlänglich bekannt. Die Grünen haben sich extrem teuer verkauft und 100 Mrd. für den Klimaschutz herausgehandelt sowie die Klimaneutralität bis 2045 im Grundgesetz verankert. Am gleichen Tag fand auch das „historische“ Telefonat zwischen Trump und Putin statt. Das Ergebnis war eher bescheiden und zeigt, dass Putin wenig Interesse an einem Frieden hat ….

Man könnte noch auf viele weitere Punkte eingehen – Aufflammen des Krieges in Gaza, Aufstände in der Türkei, „Signal“-Gate, …. Aber das kommentieren wir in unserem Marktkommentar, der in Kürze erscheint. Auf einen Punkt – Zölle – werden wir aber noch eingehen müssen, da es gerade eskaliert. Der „Liberation Day“ am 2. April mit der Einführung von „reziproken“ Zöllen auf alle Einfuhren in den USA erschüttert gerade die globale Wirtschaft. Donald Trump (aka #Zollidiot) hebt die Zölle auf ein nie dagewesenes Niveau und stellt ein jahrzehntelanges Handelssystem („Globalisierung“) in Frage, das eigentlich die USA initiiert haben. Apple und viele US-amerikanische Unternehmen – auch die Mag7 – sind damit groß geworden und deren Gründer zu Milliardären. Warum? Auf diese Frage kann Ihnen derzeit niemand eine seriöse Antwort geben. Auch nicht, wie es weitergeht. Dazu mehr im nächsten Monatskommentar.

Aber nun zu den Märkten. Das beschriebene geopolitische Umfeld und die Zollandrohungen von Donald Trump verunsicherten auch im März vor allem US-amerikanische Aktien. Der S&P 500 in US-Dollar gab um -5,75 % nach, der Nasdaq 100 sogar um -7,69 %. Gleichzeitig verlor der US-Dollar gegen den Euro mehr als 4 %. Somit gaben die US-Indizes über den dicken Daumen um -10 % und mehr nach. Der deutsche DAX schlug sich noch wacker und gab „nur“ 1,72 % nach und lag per 31. März bei immer noch 11,32 %. Die Differenz zwischen Deutschland (bzw. der Welt) und USA liegt bei rund 20 %, das gab es zuletzt 1988. Der globale Weltaktienindex in US-Dollar verlor ebenfalls -4,64 %, in Euro – 8,01 %.

Anleihen in Deutschland boten weniger Schutz (siehe oben) und der RexP verlor -0,68 %, der europäische iBoxx Overall gab sogar um -1,53 % nach. Lediglich US-amerikanische Zinsen entwickelten sich zum Monatsende positiv und profitierten von der Eigenschaft als „sicherer Hafen“. Der große Profiteur war Gold mit dem besten Quartal seit den 1980ern.

Aber nun zu unseren vier Strategien, die vom negativen Umfeld deutlich beeinflusst wurden und zwischen -3,70 % und -6,36 % nachgaben (siehe Tabelle).

Trotz der Underperformance in den letzten drei Jahren liegen wir mit der Wertentwicklung seit Start vor mehr als 6 Jahren noch im Plan. Man benötigt „nur“ einen langen Atem und sollte den von uns vorgeschlagenen Anlagehorizont beherzigen. Jetzt ist vor allem die Zeit der Sparpläne – und ggfs. Nachkäufe.

Neues aus dem Bereich „Nachhaltigkeit“

Die Geopolitik prägte auch den März 2025. Leider spielt aktuell das Thema Nachhaltigkeit kaum eine Rolle und wird z.B. in den USA zurückgedreht. Auch in den aktuellen Koalitionsverhandlungen hört man wenig dazu. In Unternehmen geht der Begriff des „Greenhushing“ um. Aufgrund politischer Gegenreaktionen auf Klimapolitiken neigen Unternehmen dazu, ihre ESG-Initiativen weniger öffentlich zu kommunizieren, obwohl sie weiterhin in nachhaltige Praktiken investieren. Das hat man auch am vielbeachteten jährlichen Brief des Vorstands von BlackRock, dem größten Vermögensverwalters der Welt, Larry Fink an die Aktionäre festgestellt, in dem das Wort „Klima“ nicht ein einziges Mal vorkommt.

Kommentar für den Februar 2025 – Trump: Schlimmer geht immer

Schlimmer geht immer … Wir erleben gerade eine Zeitenwende in den Beziehungen zwischen den USA und Europa – und das drei Jahre nach dem Überfall Russlands auf die Ukraine. Die Rede von US-Verteidigungsminister Hegseth während des Treffens der Ukraine-Kontakttruppe am 12. Februar war nur der erste Akt und zeigte den neuen Politikstil der USA. Der zweite Akt spielte sich nur zwei Tage später auf der Münchener Sicherheitskonferenz MSC ab. Die knapp 30minütige Rede von US-Vizepräsident JD Vance schockierte die transatlantischen Partner – er hatte den Europäern mangelndes Demokratieverständnis vorgeworfen. „Die Gefahr, die ich in Europa am größten sehe, ist nicht Russland oder China oder ein anderer externer Akteur.“ Den Ukraine-Krieg hingegen thematisierte er kaum. Diese Rede konterte im Anschluss der deutsche Verteidigungsminister Boris Pistorius und wich von seiner vorbereiteten Rede ab. Er könne „nicht einfach zur Tagesordnung übergehen“. Wäre dies nicht schon schlimm genug, so kam es vor wenigen Tagen während des Besuchs von Wolodymyr Selenskyj bei US-Präsident Donald Trump zum Eklat im Weißen Haus. Eine solche Pressekonferenz noch vor den eigentlichen Verhandlungen über das Rohstoffabkommen war bis jetzt einzigartig und lässt einem den Atem stocken.

Vor lauter „USA“ hätte ich fast die Bundestagswahl am 23. Februar vergessen. Das Ergebnis war nicht großartig überraschend und nahe an den Prognosen im Vorfeld. Einzig das etwas schwächere Abschneiden der CDU wich von den Vorhersagen ab. Nun warten wir ab, bis wann die „GroKo“ unter einem Kanzler Merz steht. Das „ob“ hat sich nach der gestrigen gemeinsamen Pressekonferenz in Berlin und der Bekanntgabe der beiden milliardenschweren „Finanzpakte“ für Infrastruktur und Verteidigung so gut wie erledigt. Damit wird die Schuldenbremse mehr oder weniger begraben.

Zusammenfassend kann man sagen, dass die Ukraine der große Verlierer der letzten Wochen war – UND Europa. Putin hingegen bekommt den Rücken von Trump gestärkt – trotz des völkerwidrigen Einmarschs in ein souveränes Land. Die Hoffnung ist, dass Europa nun endlich zusammenrückt und den USA die Stirn zeigt. Es ist an der Zeit!

Aber nun zu den Märkten. Das geopolitische Umfeld und die Zollandrohungen von Donald Trump verunsicherten im Februar vor allem US-amerikanische Aktien. Ein zwischenzeitlicher Ausverkauf bei Technologieaktien sowie das stark gesunkene US-Verbrauchervertrauen verstärkten die Abwärtsbewegung. Erst eine kräftige Erholung am letzten Handelstag des Monats verhinderte einen noch stärkeren Rückgang der Indizes. Der S&P 500 gab um -1,42 % nach, der Nasdaq 100 sogar um -3,26 %. Ist der „US- Exzeptionalismus“ vorbei? Der globale Weltaktienindex MSCI Welt in US-Dollar verlor ebenfalls -0,81 %. Jenseits des großen Teiches entwickelte sich Europa erneut besser. Der Euro Stoxx 50 legte um weitere 3,34 % zu und der Dax um 3,77 %. Das Jahresplus beim Dax liegt nun bei 13,27 %!

Auch Anleihen hatten einen guten Monat. Der „deutsche“ RexP stieg um 0,94 %, der europäische iBoxx Overall um 0,93 %. Aktuell geht man von einem sich abschwächenden Wachstum in den USA aus.

Aber nun zu unseren vier Strategien, die von der Volatilität negativ beeinflusst wurden und zwischen -0,17 % und -1,88 % nachgaben (siehe Tabelle). Wie bereits im letzten Monat erwähnt, haben wir mit dem Rebalancing in den Strategien vividam 30 und vividam 50 einen neuen Fonds aufgenommen. Es handelt sich um den PA Food Revolution. Dieser Fonds investiert in die komplette Wertschöpfungskette der Agrar- und Lebensmittelindustrie und will von der strukturellen Veränderung in dieser Branche profitieren. In den beiden übrigen Strategien haben wir lediglich die Positionsgröße bei zwei Fonds angepasst.

Neues aus dem Bereich „Nachhaltigkeit“

Die Geopolitik prägte hauptsächlich den Februar 2025. Das erkennt man u.a. auch daran, dass das Thema „Klima“ im deutschen Wahlkampf so gut wie keine Rolle spielte. Auch wenn die Wirtschaft und die Migrationspolitik hier die bestimmenden Themen waren, so muss man meines Erachtens „Klima mitdenken“. Vieles ist miteinander verbunden und voneinander abhängig. Das gilt auch für die Biodiversität, die Grundlage für unser Leben und Wirtschaften ist. Und hier kam es ausnahmsweise zu einem Erfolg bei der COP16, dem Weltnaturgipfel, in Rom. Nachdem man sich in Kali (Kolumbien) nicht auf die Finanzierung einigen konnte, kam es in Rom zu einem „Last Minute Durchbruch“. Hier kann man die Details nachlesen.

Und dann gab es noch in Brüssel die Präsentation der „Omnibus“-Verordnung. Die bereits „geleakten“ Informationen stellten sich als korrekt heraus. Vor allem die 2024 gerade erst auf den Weg gebrachte Lieferkettenrichtlinie geriet dabei unter die Räder. Für 80 % aller Unternehmen gilt sie nicht mehr. Nur noch Firmen mit mehr als 1.000 Beschäftigten müssen sich weiterhin an sie halten – allerdings erst ab 2028. Zudem brauchen sie die Einhaltung von Sozial-, Umwelt- und Menschenrechtsstandards bloß noch bei ihren direkten Zulieferern kontrollieren, und das auch nur alle paar Jubeljahre.

Grundsätzlich ist ein Abbau von Bürokratie und eine Vereinfachung von Prozessen sinnvoll, aber leider geht die EU hier den falschen Weg. „Mit diesem Vorschlag werden die Kernelemente von CSRD und CSDDD zu verwässern versucht, bevor sie überhaupt umgesetzt werden konnten. Das ist ein fatales Zeichen für die verantwortungsbewusst wirtschaftenden Unternehmen und die europäische Nachhaltigkeitsstrategie“, so Dr. Katharina Reuter, Geschäftsführerin des BNW, bei dem wir Mitglied sind.

Kommentar für den Januar 2025 – Trump 2.0

Der Jahresbeginn war u.a. geprägt von der erneuten Amtseinführung Donald Trumps und dem sofortigen Beschluß von diversen Dekreten, einer weiteren Zinssenkung der EZB um 0,25 % und DeepSeek, der neuen KI aus China. Diese hat am Montag, dem 27. Januar dem Markt gezeigt, dass auch mit überschaubaren Investitionen bei künstlicher Intelligenz gute Ergebnisse erzielt werden können und damit ein wahres Erdbeben bei den Tech-Unternehmen wie Nvidia ausgelöst. Die Marktkapitalisierung von Nvidia fiel um 589 Mrd. US-Dollar! Bis dato beispiellos. Dennoch konnten US-amerikanische Aktien gemessen am S&P 500 um 2,70 % zulegen. Der globale Weltaktienindex konnte um 2,58 % in US-Dollar steigen (der US-Dollar gab jedoch leicht um 0,20 % gegen der Euro nach).

Jenseits des großen Teiches entwickelte sich überraschend Europa deutlich besser. Der Euro Stoxx 50 legte um 7,98 % zu und der Dax um beachtliche 9,16 % – einer der stärksten Jahresstarts überhaupt. Aber auch Edelmetalle hatten einen fulminanten Start (Gold +6,68 %, Silber +8,30 %), während Anleihen leicht nachgaben (RexP -0,13 %). Rohöl wurde durch die Forderung Donald Trumps nach Erhöhung der Förderquoten und Senkung der Preise durch die OPEC Staaten zwischenzeitlich belastet. Damit könne man Russland zwingen, den Krieg mit der Ukraine zu beenden.

In diesem Umfeld legten alle vier Strategien zwischen 1,39 % und 2,80 % zu (siehe Tabelle).

Neues aus dem Bereich „Nachhaltigkeit“

Das Jahr 2025 begann wie angekündigt mit dem erneuten Austritt der USA aus dem Pariser Weltklimaabkommen und tritt in einem Jahr in Kraft. Dies ist kein gutes Zeichen für den internationalen Klimaschutz, wenn der zweitgrößte Emittent und die größte Volkswirtschaft der Welt nicht dabei ist. Trump leugnet die menschengemachte Erderwärmung und hält das Abkommen für „Abzocke“.

Außerdem sind diverse Asset Manager wie BlackRock aus der Net Zero Asset Managers initiative ausgetreten. Und mit JP Morgan hat die letzte US-amerikanische Großbanken die Mitgliedschaft in der Net Zero Banking Alliance (NZBA) aufgekündigt. Bereits im Dezember waren Citigroup, Bank of America, Goldman Sachs und Wells Fargo aus der Allianz ausgestiegen. Im Januar hat dann Morgan Stanley seinen Austritt aus der Gruppe erklärt. Die Austritte konzentrieren sich auf die USA. Die Mitglieder der NZBA zielen darauf ab, ihre Finanzierung mit dem globalen Klimaschutz in Einklang zu bringen.

Last but not least wurde im Vorfeld vom Weltwirtschaftsgipfel (WEF) im Davos der 20. Risikobericht veröffentlicht. Es ist eine eindringliche Erinnerung an die Verflechtung geopolitischer, sozioökonomischer und ökologischer Herausforderungen, die systemisches Denken und koordiniertes Handeln erfordern. Somit ist „Nachhaltige Geldanlage“ auch Risikomanagement!

Kommentar für den Dezember 2024 – „Annus horribilis“ für nachhaltige Geldanlage

Zuerst wünschen wir ein frohes neues Jahr, Gesundheit und viel Erfolg! Und für die nachhaltige Geldanlage einen „Turnaround“ nach zwei relativ schwachen Jahren gegenüber konventionellen Anlagen.

Nach der US-Wahl und dem Ampel-Aus beherrschten die Notenbanken das Geschehen im Dezember – vor allem die US-amerikanische Fed. Zwar senkten sowohl die EZB als auch die Fed den Leitzins wie erwartet erneut um 0,25 %, doch die Fed revidierte ihren Zinssenkungspfad für 2025. Kommen doch weniger Zinsschritte als von den Marktteilnehmern erwartet und erhofft? Die weiterhin hartnäckige Inflation in den USA und die angekündigten Zölle des kommenden Präsidenten Donald Trump lassen die Notenbanker vorsichtig werden. Auch die immense Verschuldung der USA lassen Fragen aufkommen. All das sorgte dafür, dass einige Marktteilnehmer nach zwei außergewöhnlichen Jahren mit jeweils mehr als 20 % Jahresplus beim S&P 500 zum Jahresende Gewinne mitnahmen. So gab der S&P 500 um -2,50 % in US-Dollar nach, globale Aktien fielen um -2,69 % in US-Dollar. Einem Euro-Anleger kam allerdings die Euroschwäche zu Gute. Die Gemeinschaftswährung fiel um -2,17 %.

Neben Aktien fielen auch Anleihen, vor allem langlaufende Staatsanleihen. Der deutsche RexP gab um -0,86 % nach. Somit steht lediglich ein Jahresplus von 1,09 % zu Buche. Europäische Anleihen gemessen am iBoxx Overall beendeten das Jahr mit einem Plus von 2,51 % – nur dank den darin enthaltenen Unternehmensanleihen. Mehr zu den Märkten erfahren Sie in unserem Marktkommentar, der hier verfügbar ist.

Aber nun zu unseren vier Strategien, die von den fallenden Märkten ab der Monatsmärkte belastet wurden und zwischen -1,62 % und -3,03 % nachgaben (siehe Tabelle). Trotz allem liegen wir mit der Wertentwicklung seit Start vor nunmehr 6 Jahren weiterhin im Plan. Man benötigt „nur“ einen langen Atem und sollte den von uns vorgeschlagenen Anlagehorizont beherzigen.

Neues aus dem Bereich „Nachhaltigkeit“

Das Jahr 2024 ist global und auch in Deutschland das wärmste seit Beginn der Aufzeichnungen. Erstmals wurde im weltweiten Schnitt auch die 1,5-Grad-Schwelle durchgängig überschritten, wie der EU-Klimawandeldienst Copernicus mitteilte. Gibt es überhaupt noch die Chance, die Katastrophen zu verhindern, für deren Abwendung 2015 der Pariser Weltklimavertrag verabschiedet wurde? Mehr dazu in einem Interview mit Stefan Rahmstorf bei „Klimareporter„.

Wie es in 2025 unter dem neuen alten US-Präsidenten Donald Trump weitergeht, werden wir bald sehen. Wir werden aber die Hoffnung nicht verlieren. Vielleicht kommt es anders als man befürchtet.

Kommentar für den November 2024 – Die US-Wahl ist vorbei und Trump wird der neue Präsident

Was ein Monat bzw. Tag! Trump wird am 6. November neuer alter Präsident in den USA und die „Ampel“ zerlegt sich in ihre Einzelteile. Mehr dazu möchte ich hier aber nicht verlieren, das haben die Medien schon zuhauf getan. Die Folgen werden sich erst in den nächsten Wochen und Monaten herauskristallisieren. Und nebenbei gibt es eine veritable Regierungskrise in Frankreich. Damit sind die beiden wichtigsten und größten Länder in Europa ohne eine handlungsfähige Regierung. Für Trump ist dies sicher kein Nachteil.

Auf der ökonomischen Seite gab es auch einige Ereignisse, die aber etwas in den Hintergrund getreten sind. So hat die US-amerikanische Notenbank Fed die Zinsen um 0,25 % auf den neuen Korridor von 4,50 % – 4,75 % gesenkt. Es ist die zweite Zinssenkung in Folge. Die Fed bestätigte, dass sich die Risiken für ihre geldpolitische Zielerreichung – Vollbeschäftigung und Preisstabilität – im Gleichgewicht befänden.

Aber nun zu den Märkten, die bereits Ende Oktober den Ausgang der Wahl antizipierten. Nach der Wahl vollzog sich am Kapitalmarkt unter teils hoher Volatilität eine verstärkte Rotation zu den prognostizierten Gewinnern der neuen Administration. Neben den offensichtlichen und viel diskutierten Umschichtungen wie von Gold in Kryptowährungen (Bitcoin inzwischen über 100.000 US-Dollar) oder aus europäischen hinein in amerikanische Aktien auf neue Allzeithochs. Vor allem kleinere US-amerikanische Werte gemessen am Russell 2000 stiegen um 10,84 % im November.

In diesem Umfeld legten globale Aktien gemessen am MSCI Welt in US-Dollar um 4,47 % zu. Zusätzlich stieg der US-Dollar gegenüber dem Euro um starke 2,77 %, so dass am Ende ein deutliches Plus von 7,50 % zu Buche steht. Auch Anleihen legten zu. Europäische Anleihen gemessen am iBoxx Overall stiegen 1,97 % und der deutsche RexP um 1,72 %.

Aber nun zu unseren vier Strategien, die von den steigenden Märkten profitierten und zwischen 2,25 % und 3,09 % zulegten (siehe Tabelle). Aber an die jeweiligen Benchmarks reichten die Strategien in diesem besonderen Umfeld nicht heran. Trotz allem liegen wir mit der Wertentwicklung seit Start vor nunmehr 6 Jahren genau im Plan. Man benötigt „nur“ einen langen Atem und sollte den von uns vorgeschlagenen Anlagehorizont beherzigen.

Neues aus dem Bereich „Nachhaltigkeit“

Auf die Biodiversitätskonferenz COP16 in Cali folgte die COP29, die Klimakonferenz in Baku vom 11. bis 22. November. Die Ergebnisse, die erst in der Verlängerung erzielt wurden, sind eigentlich ein Desaster und haben weltweit Enttäuschung ausgelöst. Es ist tatsächlich ein großer Makel der COP29, dass die Kompromiss-Formulierung von Dubai (COP28) zum Übergang weg von fossilen Energieträgern („transitioning away from fossil fuels“) in Baku nicht in den Abschlussdokumenten enthalten ist.

Von großer Bedeutung ist die Einigung auf ein Klimafinanzierungsziel (New Collective Quantified Goal, NCQG): Bis zum Jahr 2035 sollen die Beiträge aus den Staatshaushalten der Länder, die kumulativ sehr hohe Treibhausgasemissionen zu verantworten haben, auf 300 Milliarden US-Dollar pro Jahr anwachsen. Dies entspricht aber nicht dem Bedarf der Entwicklungsländer für die Klimafinanzierung, der laut Berechnungen des zuständigen Ausschusses für Finanzen weit höher liegt – man schätzt 1.300 Milliarden US-Dollar. Aber es ist ein wichtiger Einstieg in einen Prozess, der die Klimafinanzierung in den nächsten 10 Jahre intensivieren kann.

Über die 300 Milliarden US-Dollar hinaus werden sämtliche Akteure, also auch die Privatwirtschaft, aufgefordert, Mittel in Höhe von 1,3 Billionen US-Dollar pro Jahr ab 2035 beizutragen. Dies unterstützen wir ausdrücklich!

Kommentar für den Oktober 2024 – Nach der COP16 ist vor der COP29

Der ebenfalls „gefürchtete Monat“ Oktober startete freundlich. Zur Erinnerung: Es gab zwei große Crashs im Oktober 1929 und 1987. Selbst an den letzten Einbruch vor 37 Jahren kann ich mich kaum erinnern … Aber zurück in das hier und jetzt. Nach dem guten Start kam in der zweiten Monatshälfte etwas Nervosität an den Märkten auf. Nicht nur die Wahl rückte näher, aber auch Wirtschaftsdaten in den USA warfen Fragen auf, ob die US-Notenbank doch so aggressiv und schnell die Zinsen senken wird wie noch vor wenigen Wochen gehofft. In Europa schaut es etwas anders aus. Die Wirtschaft stagniert und Deutschland ist der „kranke Mann Europas“. Daher hat die EZB zum dritten Mal die Zinsen um 0,25 % gesenkt.

In diesem Umfeld gaben globale Aktien gemessen am MSCI Welt in US-Dollar um -2,04 % nach, allerdings legte der US-Dollar gegenüber dem Euro um starke 2,26 % zu, so dass am Ende sogar ein kleines Plus übrig blieb. Auch Anleihen gaben nach. Europäische Anleihen gemessen am iBoxx Overall verloren -0,79 %. Der deutsche RexP gab sogar um -1,36 % nach. Es gab aber auch Gewinner. Neben Gold konnte ebenfalls Rohöl im Oktober zulegen, wobei es sich nach der ausgebliebenen Eskalation zwischen Israel und dem Iran schon wieder abschwächte.

Aber nun zu unseren vier Strategien, die vor allem in den letzten Oktobertagen litten und zwischen -1,04 % und -2,13 % nachgaben (siehe Tabelle oben). Der Druck auf nachhaltige Anlagen scheint (noch) nicht nachzulassen. Die Angst vor Trump ist groß ….

Neues aus dem Bereich „Nachhaltigkeit“

Ab dem 21. Oktober fand die CBD COP16 – die Weltnaturkonferenz – in Cali (Kolumbien) statt. Nachdem 2022 in Montreal auf der 15. Weltnaturkonferenz der Globale Biodiversitätsrahmen (GBF) beschlossen wurde, lag der Schwerpunkt in Cali auf der Umsetzung dieses ehrgeizigen Plans. Nun konnten zentrale Beschlüsse gefasst werden: So wurden etwa entscheidende Vereinbarungen zur engeren Verzahnung von Natur- und Klimaschutz sowie zur Stärkung der Rolle von indigenen Völkern und lokalen Gemeinschaften im Biodiversitätsschutz beschlossen. Das hört sich auf den ersten Blick gut an, aber eigentlich ist die Konferenz kläglich gescheitert und endete ohne einen abschließenden Beschluss, da viele Teilnehmer vorzeitig abreisten und man nicht mehr beschlussfähig war.

Nicht gelungen ist es, das im Globalen Biodiversitätsrahmen von Kunming-Montreal (Kunming-Montreal Global Biodiversity Framework) beschlossene Ziel zur internationalen Biodiversitätsfinanzierung zu verwirklichen. In Cali konnten lediglich 163 Millionen Dollar an neuen Mitteln zur Bekämpfung der Biodiversitätskrise aufgebracht werden. Angesichts einer geschätzten Finanzierungslücke von 700 Mrd. US-Dollar jährlich für die biologische Vielfalt und des Ziels, 20 Mrd. US-Dollar von den Industrieländern für 2025 zu mobilisieren, fallen die Finanzierungszusagen weit hinter die Erwartungen zurück.

Nach der COP16 ist die COP29, die Klimakonferenz in Baku vom 11. bis 22. November. Wie dringlich Ergebnisse und Fortschritte erzielt werden müssen, hat uns die Jahrhundertflut in der Region Valencia mit aktuell 215 Toten und Milliardenschäden gezeigt. Auch der Emissions Gap Report 2024, der im Oktober veröffentlicht wurde, zeigt, dass wir weit davon entfernt sind, das 1,5 Grad Ziel zu erreichen.

Wer sich mit dem Thema „Klima“ näher beschäftigen möchte, der kann sein „persönliches“ Klimaszenario testen. Schauen Sie einmal hier und testen den EN-ROADS Klimasimulator.

_______________________________________________________________________________

Sollten Sie weitere, allgemeine Informationen zu den Märkten wünschen, klicken Sie einfach hier für den aktuellen Marktkommentar der FiNet Asset Management GmbH.